Online Learning Services - Sertifikasi Internal Kredit Komersial Batch 4 s.d. 8 PT. Bank BTN

Secara garis besar, kredit Bank BTN terbagi atas kredit perumahan dan kredit non perumahan. Didalam kredit non perumahan meliputi kredit konsumer dan kredit komersial. Tahun ini pertumbuhan bisnis kredit komersial semakin membaik. Pada bulan Juni 2019, penyaluran kredit komersial Bank BTN mencapai Rp.19,97 triliun dan NPL kredit komersial sebesar 6,09% dari NPL kredit Bank BTN keseluruhan sebesar 3,32%. Hal ini menyiratkan bahwa NPL kredit komersial menyumbangkan rasio NPL tertinggi kedua setelah NPL kredit Perumahan. Pemahaman yang memadai dan komprehensif diperlukan dalam proses penyaluran kredit komersial oleh karyawan. Sertifikasi internal dilakukan oleh Bank BTN, merupakan assesment yang dilaksanakan oleh Bank kepada pegawai untuk memastikan kembali pegawai dapat mempertahankan dan meningkatkan kompetensi teknisnya serta hasil assessment dapat digunakan perencanaan program pengembangan pegawai agar terus berkelanjutan.

Baca selengkapnyaOnline Learning Services - Pembekalan Uji Kompetensi Kredit Level 2 untuk Tingkat Pemutus PT. Bank BTN

SKKNI (Standar Kompetensi Kerja Nasional) diamanatkan dalam pasal 10 ayat (2) Undang-Undang Nomor 13 Tahun 2003 tentang Ketenagakerjaan. Terdapat 13 kompetensi Bankir yang telah terlisensi oleh BNSP salah satunya adalah kompetensi kredit yang mengacu pada SKKNI Nomor 343 Tahun 2013 untuk kompetensi perbankan bidang kredit. Level 1 diperuntukan bagi analis kredit atau credit officer, level II untuk senior credit officer, dan level III untuk credit policy. Seorang pejabat kredit dalam sebuah bank harus memiliki sertifikasi kompetensi ini yang sesuai dengan level dan jabatannya sehingga dianggap mampu dalam menjalankan tugasnya. Wewenang yang lebih tinggi akan menuntut seorang pejabat kredit untuk memiliki kompetensi yang lebih tinggi.

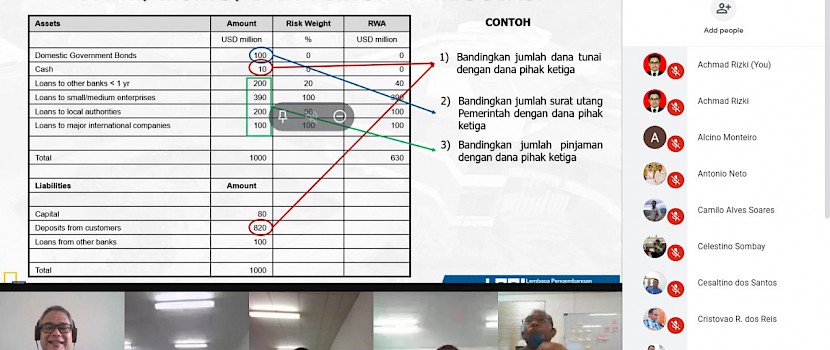

Baca selengkapnyaOnline Learning Services - Risk Management BNCTL

The banking environment is very fast changing, both in terms of politics, economy, social and technology. Therefore, banks need to develop strategies so they can surf the tide of change. Failure to make adjustments will have a significant impact on the bank. The risks faced are increasingly large and increasingly diverse. Therefore, banks always implement risk management - in accordance with the bank's vision and mission and regulations. One important aspect in the application of risk management is the competence of human resources at each level in order to be able to manage risk according to its level, in inherent risk and the quality of risk management implementation. This program is intended to equip BNCTL bank employees how to identify up to risk mitigation so that bank profitability increases at the operational, first and middle level. Understanding of risk management in the first layer (first line of defense of risk management) becomes very important to create long-term profitability. In addition, the framework and consistency in the implementation of all policies and procedures as well as intensive compliance will create a culture of risk and good compliance. Generally, the main risk faced by this level is operational risk. Failure to manage can create other risks such as credit risk, liquidity, compliance risk, strategic risks and so on. The application of operational risk management becomes important to understand to create good bank health.

Baca selengkapnya